源泉所得税の納期の特例の納期限は7月10日です!(通称:夏の源泉)

先日のコラムで案内した住民税の他に、従業員を雇用している事業者の方が従業員から徴収すべき税金がもう一つあります。

そう、所得税です。

今回はそんな所得税について、「納期の特例」を中心に解説させていただきます。

1.源泉所得税とは

「所得税」とは本来従業員がそれぞれ国に納める税金ですが、その「所得税」を雇用者が給与を支払う際に天引き(源泉徴収)し、従業員の代わりに国に納める税金のことを「源泉所得税」と言います。

事業者から見ると税金としての負担は全くなく、ただ従業員から預かった税金を代わりに納めるだけの制度となります。

2.納付方法

従業員から預かった所得税を納める方法は2つあります。

- 毎月納付(原則)

従業員に給与を支払った月の翌月10日まで預かった所得税を国に納付する方法です。 - 納期の特例(特例)

支給する従業員の人数に制限(常時10人未満)はありますが、半年に1回ずつ(7/10と1/20)預かった所得税を国に納付する方法です。

3.納期の特例について

上記でも説明した通り、納期の特例を使うと源泉所得税を納めに行くタイミングが半年に1回になるため、事務負担が軽減されます。

ただ、1度に納める税額が大きくなりますので、資金繰りが気になる事業者の方は毎月納付の方がいいかもしれません。

(いずれにしても事業者として自己負担が発生することはありません)

4.所得税の納付期限

納期限はそれぞれ下記のとおりですが、納期限までに納付できないと延滞税という利息のようなものが発生してしまいますので必ず納期限までに納めるようにしましょう。

- 毎月納付

各月分 ⇒ 翌月10日まで - 納期の特例

1~6月分 ⇒ 7/10

7~12月分 ⇒ 1/20(年末調整も合わせて行います)

5.納期の特例を受ける方法

所轄の税務署に「源泉所得税の納期の特例の承認に関する申請書」を提出することで、提出日の翌月の給与から適用されます。

6.最後に

いずれの方法によったとしても、従業員から預かった税金を代わりに納めるだけには変わりありません。ただ、期限内に納められなかった時は延滞税という負担が出てしまいますので納期限には注意が必要です。

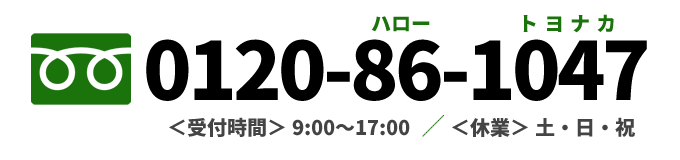

納期の特例を受けている事業者の方にとっては次の納付のタイミングは2023年7月10日(月)となります。給与の計算、支給は毎月行われていると思いますので、6月支給の給与が確定次第早めに納付を行いましょう!