改正点たっぷり!2020年末調整

気温も一気に下がりもうすっかり冬に様変わりしてきましたね。

冬ということは、そう、年末調整です。

こちらも昨年までとはがらっと様変わりしております。

ということで今回は本年の年末調整が昨年までとどう改正が入ったのかをご説明していきたいと思います。

改正が入ったのは大きく分けて下記の3つになります。

1. ≪ 1. ひとり親控除の新設 ≫

2. ≪ 2. 『基礎控除申告書』・『所得金額調整控除申告書』の新設 ≫

3. ≪ 3. 年末調整の電子化 ≫

まずは、 ≪ 1. ひとり親控除の新設 ≫ について・・・

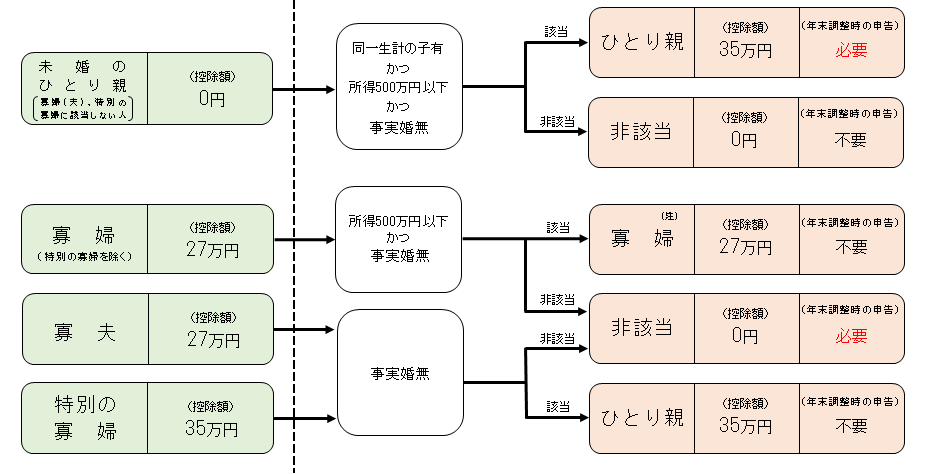

昨年まであった『寡婦(夫)控除』が見直され、新たに『ひとり親控除』という控除が新設されました。

この2つ、何が違うのかというと、『寡婦(夫)控除』は既婚の方で「離別」もしくは「死別」が対象の要件となっていましたが『ひとり親控除』は「未婚のひとり親」も対象となりました。

これにより婚姻歴・性別によらず、すべてのひとり親に対して控除が適用可能となりました。

『ひとり親控除』の具体的な対象者・控除額は以下になります。

1. 対象者

現に婚姻をしていない者又は配偶者の生死の明らかでない者で、下記の要件に該当する者

(イ)総所得金額等の合計額が48万円以下の同一生計の子を有すること

(ロ)本人の合計所得金額が500万円以下であること

(ハ)住民票に事実婚である旨の記載がされた者がいないこと

2. 控除額

男女問わず一律35万円

また、「ひとり親控除」の新設に伴い、寡婦(夫)控除についても見直しが行われました。

内容としましては、ひとり親控除の要件である(ロ)と (ハ)の要件が追加されました。

ですので、今回の改正により寡婦(夫)控除にも所得制限が加えられ、さらに事実婚に関する事項も設けられました。

また、「特別の寡婦」に該当する場合の寡婦控除の特例が廃止されました。

図1. 寡婦控除の改正 国税庁HPより引用

次に ≪ 2. 『基礎控除申告書』・『所得金額調整控除申告書』の新設 ≫ について・・・

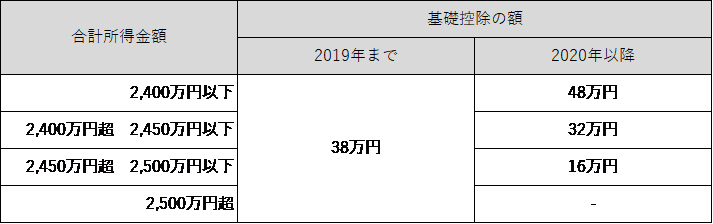

・基礎控除とは全ての納税者に対して適用されるもので、これまでは収入に関係なく一律38万円の控除でした。

しかし、今回の改正で控除額が最大48万円に引き上げられ、さらに合計所得金額が2,400万円を超えると所得に応じて控除額が段階的に減少していきます。

合計所得金額が2,500万円超となると基礎控除額はゼロとなり、基礎控除は適用されません。

このことから合計所得金額の申告が必要となり『基礎控除申告書』が追加されました。

図1. 寡婦控除の改正 国税庁HPより引用

次に ≪ 2. 『基礎控除申告書』・『所得金額調整控除申告書』の新設 ≫ について・・・

・基礎控除とは全ての納税者に対して適用されるもので、これまでは収入に関係なく一律38万円の控除でした。

しかし、今回の改正で控除額が最大48万円に引き上げられ、さらに合計所得金額が2,400万円を超えると所得に応じて控除額が段階的に減少していきます。

合計所得金額が2,500万円超となると基礎控除額はゼロとなり、基礎控除は適用されません。

このことから合計所得金額の申告が必要となり『基礎控除申告書』が追加されました。

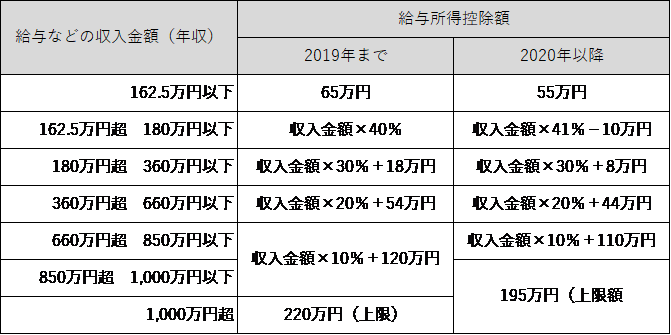

・また、これに合わせて給与所得控除の金額も見直されました。

具体的には一律で10万円こちらは引き下げられました。

さらに給与所得控除の上限額もこれまでの「年収1,000万円で控除額220万円」から「年収850万円で控除額195万円」に引き下げられました。

・また、これに合わせて給与所得控除の金額も見直されました。

具体的には一律で10万円こちらは引き下げられました。

さらに給与所得控除の上限額もこれまでの「年収1,000万円で控除額220万円」から「年収850万円で控除額195万円」に引き下げられました。

このことより、年収850万円までの方は基礎控除額の10万円引き上げ、給与所得控除額の10万円引き下げで改正前と控除額に変化はないですが、年収850万円を超えると年収1,000万円まで徐々に改正前と比べ控除額が減少していき、年収1,000万円以上になると最大で15万円改正前と比べ控除額が減少してしまいます。(220万円-195万円=25万円給与所得控除が引き下げ)

この控除額の減少により税負担が増加してしまうのを調整するためにできたのが所得金額調整控除で、この控除を受けるのに『所得金額調整控除申告書』の提出が必要になります。

この『所得金額調整控除』の具体的な対象者・控除額は以下になります。

1. 対象者

年収850万円超で以下のいずれかに該当する者

①本人が特別障碍者

②同一生計配偶者または扶養親族が特別障碍者

③23歳未満の扶養親族がいる(※1

※この場合の扶養親族は扶養控除とは違い、両親がともに年収850万超であれば2人とも所得金額調整控除を受けられます。

2. 控除額

(給与等の収入金額-850万円)×10%(※最大15万円)

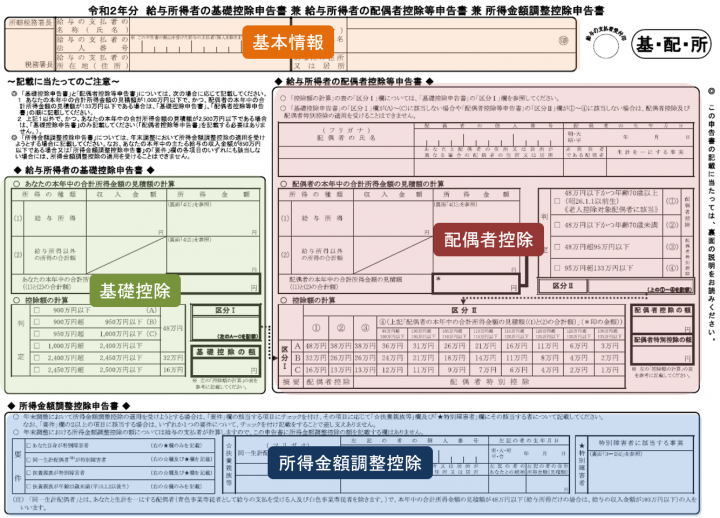

そしてこの『基礎控除申告書』・『所得金額調整控除申告書』は従来の配偶者控除等申告書に追加され1枚の用紙に集約されました。

このことより、年収850万円までの方は基礎控除額の10万円引き上げ、給与所得控除額の10万円引き下げで改正前と控除額に変化はないですが、年収850万円を超えると年収1,000万円まで徐々に改正前と比べ控除額が減少していき、年収1,000万円以上になると最大で15万円改正前と比べ控除額が減少してしまいます。(220万円-195万円=25万円給与所得控除が引き下げ)

この控除額の減少により税負担が増加してしまうのを調整するためにできたのが所得金額調整控除で、この控除を受けるのに『所得金額調整控除申告書』の提出が必要になります。

この『所得金額調整控除』の具体的な対象者・控除額は以下になります。

1. 対象者

年収850万円超で以下のいずれかに該当する者

①本人が特別障碍者

②同一生計配偶者または扶養親族が特別障碍者

③23歳未満の扶養親族がいる(※1

※この場合の扶養親族は扶養控除とは違い、両親がともに年収850万超であれば2人とも所得金額調整控除を受けられます。

2. 控除額

(給与等の収入金額-850万円)×10%(※最大15万円)

そしてこの『基礎控除申告書』・『所得金額調整控除申告書』は従来の配偶者控除等申告書に追加され1枚の用紙に集約されました。

図2. 令和2年分給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除申告書 兼 所得金額調整控除申告書

そして最後は ≪ 3. 年末調整の電子化 ≫ について・・・

これまでは従業員が書面(はがき等)で提出していた控除証明書等の情報を今年より保険会社等から電子データで受け取れるようになります。

また、年末調整に必要な申告書も国税庁などからダウンロードできるソフトウェアを用いて電子データで作成できるようになりました。

これらの電子データを勤務先に提出することにより控除証明書の紛失がなくなったり、申告書への記入などの手間を簡素化できます。

また、事業所側も紙の申告書などからシステムへのデータ入力や控除額の検算などの手間を省略できるようになります。

しかしこの電子化、実施するにはいくつかハードルがあります。

まず、従業員への周知と理解を得ることに時間を要すること。

次に、電子で控除証明の情報を得るには保険会社へ直接請求するかマイナポータルから情報を引っ張ってくるかのどちらかの方法に限られるのですが、そもそも全ての保険会社が電子化に対応しておらず、またマイナポータルの利用にはマイナンバーカードが必須なのですが現在マイナンバーカードの取得率は2~3割ほどとなっています。

ですので全ての従業員が電子での年末調整に対応できず、結局は電子と紙の併用になってしまい事業所側は従来より煩雑になる可能性がございます。

また、年末調整を電子により行うには事業所側が税務署に「電磁的方法による提供の承認申請書」という届出を提出し、税務署の承認を得る必要もあるのですが、この届出は提出した月の翌月に承認かどうかの通知が届き、そのさらに翌月から電子での提供が可能となります

詳しくは国税庁HPを参照ください。

岡本会計事務所では、初回無料相談を受け付けております。

相談したいことや不明な点がございましたら、お気軽にお電話又はお問い合わせからメッセージをいただけますよう、お願い申し上げます。

弊所HPは、こちらをクリック

最後までお読みいただき、誠にありがとうございました。

図2. 令和2年分給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除申告書 兼 所得金額調整控除申告書

そして最後は ≪ 3. 年末調整の電子化 ≫ について・・・

これまでは従業員が書面(はがき等)で提出していた控除証明書等の情報を今年より保険会社等から電子データで受け取れるようになります。

また、年末調整に必要な申告書も国税庁などからダウンロードできるソフトウェアを用いて電子データで作成できるようになりました。

これらの電子データを勤務先に提出することにより控除証明書の紛失がなくなったり、申告書への記入などの手間を簡素化できます。

また、事業所側も紙の申告書などからシステムへのデータ入力や控除額の検算などの手間を省略できるようになります。

しかしこの電子化、実施するにはいくつかハードルがあります。

まず、従業員への周知と理解を得ることに時間を要すること。

次に、電子で控除証明の情報を得るには保険会社へ直接請求するかマイナポータルから情報を引っ張ってくるかのどちらかの方法に限られるのですが、そもそも全ての保険会社が電子化に対応しておらず、またマイナポータルの利用にはマイナンバーカードが必須なのですが現在マイナンバーカードの取得率は2~3割ほどとなっています。

ですので全ての従業員が電子での年末調整に対応できず、結局は電子と紙の併用になってしまい事業所側は従来より煩雑になる可能性がございます。

また、年末調整を電子により行うには事業所側が税務署に「電磁的方法による提供の承認申請書」という届出を提出し、税務署の承認を得る必要もあるのですが、この届出は提出した月の翌月に承認かどうかの通知が届き、そのさらに翌月から電子での提供が可能となります

詳しくは国税庁HPを参照ください。

岡本会計事務所では、初回無料相談を受け付けております。

相談したいことや不明な点がございましたら、お気軽にお電話又はお問い合わせからメッセージをいただけますよう、お願い申し上げます。

弊所HPは、こちらをクリック

最後までお読みいただき、誠にありがとうございました。