確定申告の前にチェック! 譲渡所得 と 贈与税 の申告

すでに2月ではありますが、平成最後の年のスタートとなりました。

岡本会計は現在創業35年目、皆様のご支援ご愛顧により、平成を無事駆け抜けることができそうです。

しかし、無事というには早計、まだ平成最後の大イベントが残っております。

平成30年分 所得税及び復興特別所得税の確定申告です。

今年の受付は平成31年2月18日から3月15日(金)となっております。

早めのご準備で、お忘れなきようお願い申し上げます。

忘れがちといえば、上記確定申告とほぼ同じ期間に申告が必要なものがあります。

こちらが本記事のテーマ、

・譲渡所得の申告

・贈与税の申告

です。

年初、株式会社ZOZO代表 前澤友作さんが行った「総額1億円のお年玉」、

100人に100万円をあげるという企画が、世間を賑わせておりましたが、贈与税の対象になるのでしょうか?

1) 譲渡所得

① 譲渡とは?

② どういうものが譲渡所得に当てはまるのか?

③ いつまでに申告しなければならないのか?

④ 譲渡所得まとめ

2) 贈与税

① 贈与とは?

② どういった場合、贈与税が発生するのか?

③ いつまでに申告しなければならないのか?

終わりに

1) 譲渡所得

①譲渡所得とは?

譲渡所得とは、資産の譲渡による所得をいいます。

では「譲渡」とはどのような行為を指すのでしょうか。

譲渡というと、一般的に「無償で他人に譲る」

というようなイメージがありますが、

税務上は、「有償無償問わず、所有資産を移転させる一切の行為」をいい、

「一切の行為」とは、「通常の売買のほか、交換、競売、公売、代物弁済、財産分与、収用、法人に対する現物出資など」を指します。

つまり「譲渡」とは「無償で他人に譲る(売買等譲る方法は問わない。)」

ということを意味します。

ではどのような「所有資産」を「譲渡」すると「譲渡所得」が発生するのでしょうか?

②どういうものが譲渡所得に当てはまるのか?

譲渡所得の対象となる資産は、

「土地、借地権、建物、株式等、 金地金、宝石、書画、骨とう、船舶、機械器具、漁業権、取引慣行のある借家権、ゴルフ会員権、特許権、著作権、鉱業権、土石(砂)など」

です。

しかし、譲渡所得の中でも、

家具、什器、衣服など生活に通常必要な動産の譲渡による所得は課税されないなど、課税対象にならないものや、

資産の譲渡であっても、譲渡所得ではなく、事業所得や雑所得で課税されるものもありますので、注意が必要です。

③いつまでに申告しなければならないのか?

譲渡所得の申告は、

資産を譲渡した日の属する年の翌年の2月16日から3月15日の間に行う必要があります。

確定申告と同時期です。

(国税庁HPより)

④譲渡所得まとめ

②でも述べたように、どういったものが譲渡所得の対象となるのかの判断もさることながら、

譲渡資産の種類によって課税方法が分離課税、総合課税と区分されるなど、

少し分かりづらい部分もありますので、自身で判断が難しい場合には、お気軽に当事務所までご相談ください。

3) 贈与税

①贈与税とは?

贈与税は、個人から財産をもらったときにかかる税金です。

会社など法人から財産をもらったときは贈与税はかかりませんが、所得税がかかります。

ちなみに、「譲渡」と「贈与」を混同しがちですが、

譲渡所得への課税は「譲渡した人」に発生しますが、贈与税は「贈与を受けた人」に発生します。

②どういった場合、贈与税が発生するのか?

贈与税は、一人の人が1月1日から12月31日までの1年間にもらった財産の合計額(複数人からもらう場合、その合計額)から

基礎控除額の110万円を差し引いた残りの額に対してかかります。

冒頭の、株式会社ZOZO代表 前澤友作さんが行った「総額1億円のお年玉」、

100人に100万円をあげるという企画に贈与税はかかるのか、という疑問に関しては、

2019年にもらう財産の合計が110万円を超えなければかからない、というような判断になります。

もし、株式会社ZOZOという法人からもらったということであれば、前述のように、贈与税はかかりませんが、所得税がかかります。

話は戻りますが、贈与税には「相続時精算課税」という制度があり、

この制度を選択した贈与者ごとにその年の1月1日から12月31日までの1年間に贈与を受けた財産の価額の合計額から

2,500万円の特別控除額を控除した残額に対しても、贈与税がかかります。

(「相続時精算課税」とは、60歳以上の親などからの贈与について、後の相続税で精算する制度です。

なお、この制度を選択すると、その選択に係る贈与者から贈与を受ける財産については、

その選択をした年分以降全てこの制度が適用され、

暦年課税(年110万円の控除)へ変更することができないので、注意が必要です。)

父母や祖父母などからの住宅取得等資金の贈与など、贈与税の非課税となる措置もございますので、

より詳しくお知りになりたい方は、当事務所までご相談ください。

③いつまでに申告しなければならないのか?

贈与税の申告と納税は、原則、財産をもらった人が、もらった年の翌年の2月1日から3月15日までにすることになっています。

所得税及び復興特別所得税の確定申告よりも受付は早く始まり、受付終了は同日です。

④贈与税まとめ

贈与には様々なケースが考えられます。

子供の結婚式、子育て資金、教育資金、奥様に居住用の不動産を贈与した、離婚して財産をもらったなど。

上記②でも述べたように、どのようなケースにおいても贈与税を納税しなければならないわけではなく、非課税措置となるケースもあります。

譲渡所得同様、自身で判断が難しい場合には、お気軽に当事務所までご相談ください。

終わりに

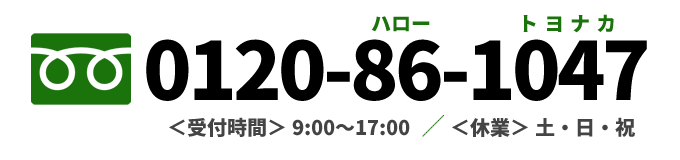

弊所では、初回無料相談を受け付けておりますので、相談したいことや不明な点がございましたら、

お気軽にお電話又はお問い合わせからメッセージをいただけますよう、お願い申し上げます。

最後までお読みいただき、誠にありがとうございました。

(用語の解説、図について、国税庁HPより引用しております。)

(国税庁HPより)

④譲渡所得まとめ

②でも述べたように、どういったものが譲渡所得の対象となるのかの判断もさることながら、

譲渡資産の種類によって課税方法が分離課税、総合課税と区分されるなど、

少し分かりづらい部分もありますので、自身で判断が難しい場合には、お気軽に当事務所までご相談ください。

3) 贈与税

①贈与税とは?

贈与税は、個人から財産をもらったときにかかる税金です。

会社など法人から財産をもらったときは贈与税はかかりませんが、所得税がかかります。

ちなみに、「譲渡」と「贈与」を混同しがちですが、

譲渡所得への課税は「譲渡した人」に発生しますが、贈与税は「贈与を受けた人」に発生します。

②どういった場合、贈与税が発生するのか?

贈与税は、一人の人が1月1日から12月31日までの1年間にもらった財産の合計額(複数人からもらう場合、その合計額)から

基礎控除額の110万円を差し引いた残りの額に対してかかります。

冒頭の、株式会社ZOZO代表 前澤友作さんが行った「総額1億円のお年玉」、

100人に100万円をあげるという企画に贈与税はかかるのか、という疑問に関しては、

2019年にもらう財産の合計が110万円を超えなければかからない、というような判断になります。

もし、株式会社ZOZOという法人からもらったということであれば、前述のように、贈与税はかかりませんが、所得税がかかります。

話は戻りますが、贈与税には「相続時精算課税」という制度があり、

この制度を選択した贈与者ごとにその年の1月1日から12月31日までの1年間に贈与を受けた財産の価額の合計額から

2,500万円の特別控除額を控除した残額に対しても、贈与税がかかります。

(「相続時精算課税」とは、60歳以上の親などからの贈与について、後の相続税で精算する制度です。

なお、この制度を選択すると、その選択に係る贈与者から贈与を受ける財産については、

その選択をした年分以降全てこの制度が適用され、

暦年課税(年110万円の控除)へ変更することができないので、注意が必要です。)

父母や祖父母などからの住宅取得等資金の贈与など、贈与税の非課税となる措置もございますので、

より詳しくお知りになりたい方は、当事務所までご相談ください。

③いつまでに申告しなければならないのか?

贈与税の申告と納税は、原則、財産をもらった人が、もらった年の翌年の2月1日から3月15日までにすることになっています。

所得税及び復興特別所得税の確定申告よりも受付は早く始まり、受付終了は同日です。

④贈与税まとめ

贈与には様々なケースが考えられます。

子供の結婚式、子育て資金、教育資金、奥様に居住用の不動産を贈与した、離婚して財産をもらったなど。

上記②でも述べたように、どのようなケースにおいても贈与税を納税しなければならないわけではなく、非課税措置となるケースもあります。

譲渡所得同様、自身で判断が難しい場合には、お気軽に当事務所までご相談ください。

終わりに

弊所では、初回無料相談を受け付けておりますので、相談したいことや不明な点がございましたら、

お気軽にお電話又はお問い合わせからメッセージをいただけますよう、お願い申し上げます。

最後までお読みいただき、誠にありがとうございました。

(用語の解説、図について、国税庁HPより引用しております。)